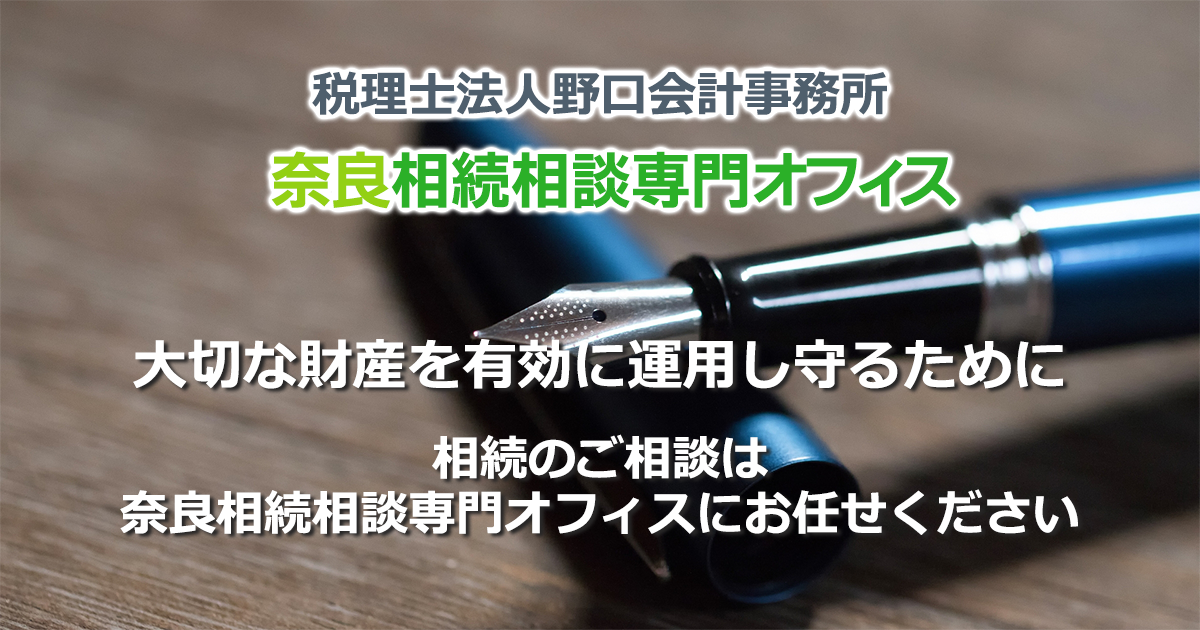

先日相談に来られた方から、「父が亡くなり相続ということになったのですが、相続財産はほとんど不動産なのです。税金が多額にかかるとしたらどうしたらよいのでしょうか。」というお話しがありました。

「まず、相続税が出来るだけ少なくて済む方法を考えましょう。その税額が払えない場合には延納・物納や不動産の売却等を検討する必要がありますね。」と申し上げたら、物納に興味を示されたのでその説明をさせていただきました。

物納制度は相続税にのみ設けられている制度で、延納によっても金銭で納付することが困難である場合に次のような一定の要件を満たせば相続財産で納付することが認められます。

①延納によっても金銭で納付することを困難とする事由があり、かつその納付を困難とする金額を限度としていること。

②物納申請財産は定められた種類の財産で定められた順位によっていること。

③物納申請財産が管理処分不適格財産に該当しないものであること及び物納劣後財産に該当する場合には他に物納に充てるべき適当な財産がないこと。

④物納申請書及び物納手続関係書類を期限までに提出すること。

なお、物納の申請は相続人ごとに行うことができ、物納が許可されるかどうかは相続人ごとに判定されることになっています。そこで相続人が複数いる場合には、預金を相続する人と物納したい不動産を相続する人とを分ければ相続税を納める現預金が相続財産にあっても不動産しか相続していない相続人は物納が可能となるのです。

物納するか売却して納付するかの検討も大事です。物納による収納価額は原則として相続税の課税価格計算の基礎となったその財産の価額(相続税評価額)になります。それで物納したいと思う不動産がその相続税評価額より高く売れそうであれば物納せずに相続した不動産を売却して現金化し、そのお金で相続税を納付した方が得ですね。ただ注意しなければならないのは相続財産を物納した場合は譲渡とはみなされないということです。売却して現金納付のときは売却の譲渡所得税はかかりますのでこの辺も充分注意が必要です。

私どもは相続税の最大限の節税をすることを追求すると同時に、相続がスムーズに進む方法を色々と考えさせていただいています。何でもご相談ください。

税理士法人野口会計事務所 所長 野口泰弘