所有不動産は明治20年にできた登記制度で所有が国に登録されていますが、マイナンバー制度での活用がどんどんされていき、預金や株などの資産もガラス張りにされ、その所有が全て国に把握されていくようになってきました。

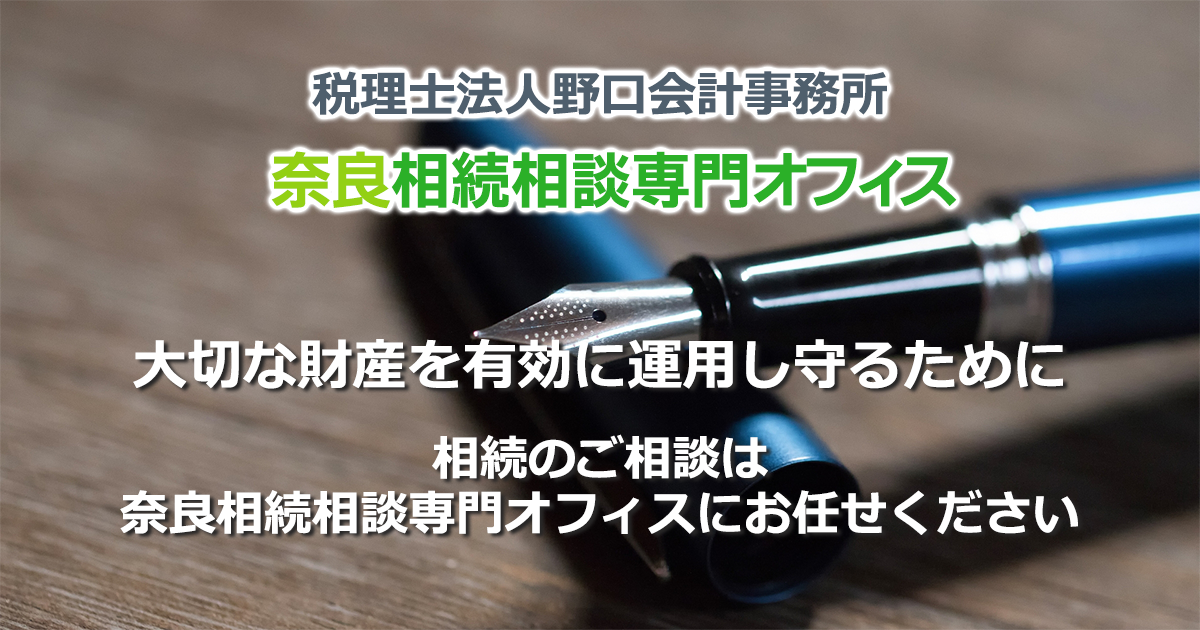

相続税は累進課税で、資産家ほど税金は高くなります。日本政府の借金は1,100兆円とされるなか、資産家への課税はますます強化されるのではないかと感じています。これから、ご先祖様から引き継いできた財産、自分が必死に働き貯えてきた財産を次の世代へ残すには、相続税の節税が絶対条件になると思います。

まず、資産の現預金と不動産を分けて考えてみましょう。現預金で最低限必要なのは老後の生活費です。人生100年時代、長生きしたときに困らない生活費は持っておきたいですね。次に納税資金。納税のためにと残した資金も相続財産として残すと、それ自体に相続税がかかるので、非課税制度を活用し、生前に現預金を移しておきます。たとえば、1人につき毎年110万円までの贈与、生命保険(法定相続人の数×500万円)の活用などがあります。

不動産は活用の仕方次第で相続税を激減できます。投資する金額と相続税評価との差が大きいので、それを活用するのです。不動産投資をする時は、自分はいくら投資するのか、相続税がいくら節税できるのかを充分に考えて行う必要があります。「小規模宅地の特例」が活用できないかなども充分に考えていきたいです。

不動産を活用すると節税効果は大きいですが、不動産投資のリスクも充分に考慮する必要があります。例えば賃貸アパートを建てるのでしたら入居率が安定して見込める駅近での建設を考える。それ以外にも相続税の節税対策に使える特例は色々とあります。私どもの会計事務所では相続税の節税を最大限に考え、相談に来て下さった人にあった方法を一緒に考えて、一番いい方法・対策を提案・実行していくようにしています。

何でもご相談ください。

税理士法人野口会計事務所 所長 野口泰弘